2024 yılı oldukça zor geçiyor. Türkiye’de faaliyet gösteren firmalar aynı anda gelmiş olan beş melanet ile boğuşuyor: talep eksikliği, yeteri kadar artmayan kur, işçilik maliyetlerindeki ciddi artış, dayanılması güç faiz yükü ve tahsilat problemleri.

Pazarda önemli yere sahip devlerin dahi faaliyet zararı (finans öncesi) yazdığı bir dönemdeyiz. 2025’e oldukça ciddi hasarlarla giriyoruz. Peki nasıl bir bütçe yapmalıyız? Ana senaryoda masamızda ne olmalı?

Daha önceki yazılarımızda da aktardığımız gibi dünya ekonomisinin önümüzdeki iki yıllık süreçte güçlenerek büyümeye devam edeceği yönündeki ana stratejimizi koruyoruz.

Dört büyüklerin (Euro Bölgesi – ABD – Çin – Orta Doğu) mevcut durumunu analiz ederek ve tahminlerimizi paylaşarak başlayalım.

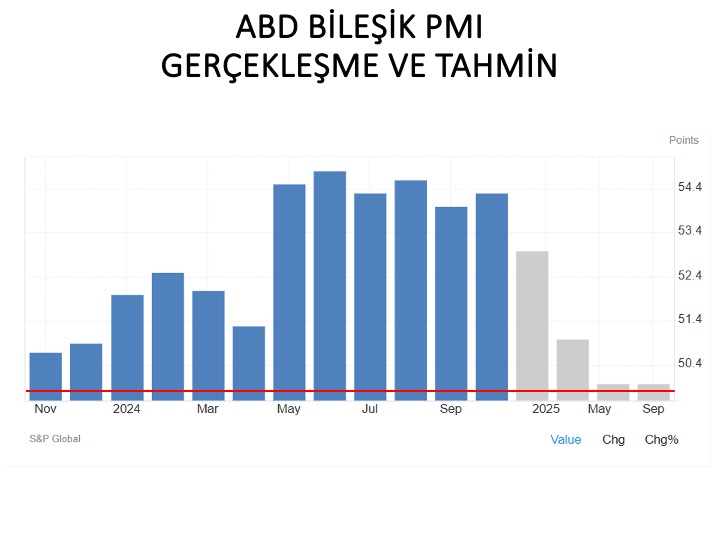

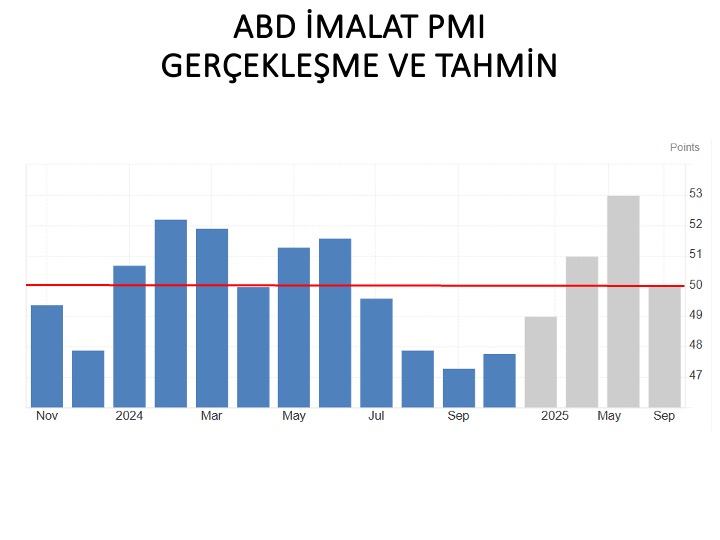

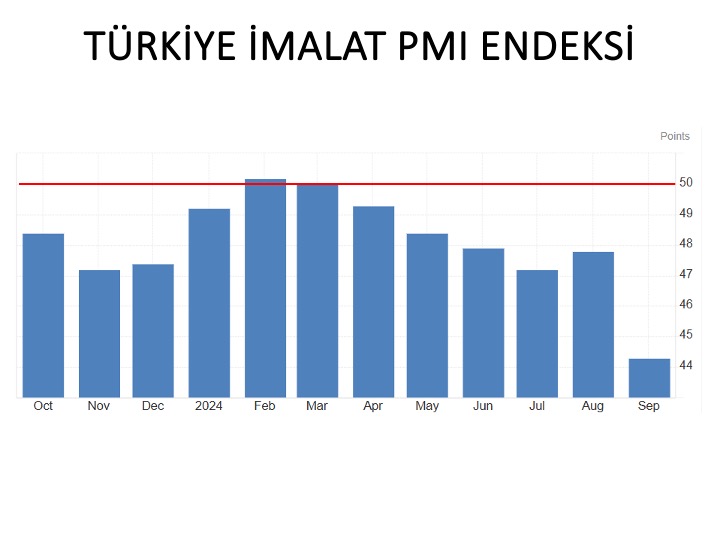

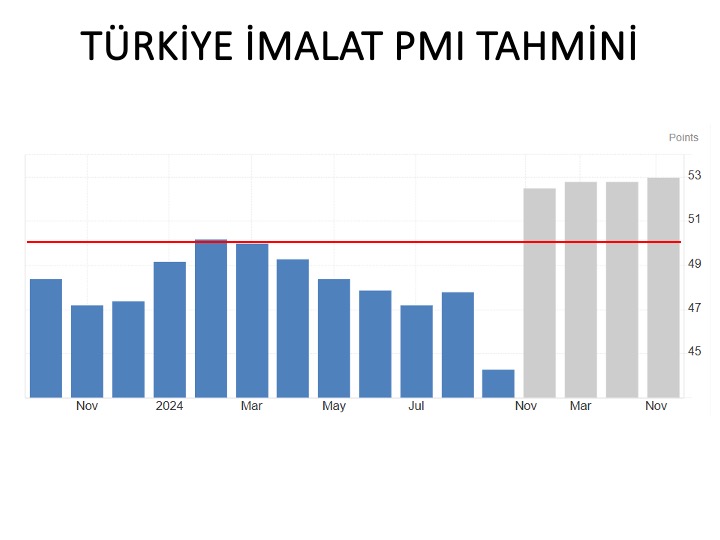

Bilmeyenler olabilir. PMI verisinde eşik değer 50,0’nin üzerindeki her değerin büyümeye altındaki her değerin de küçülmeye işaret ettiğini hatırlatalım.

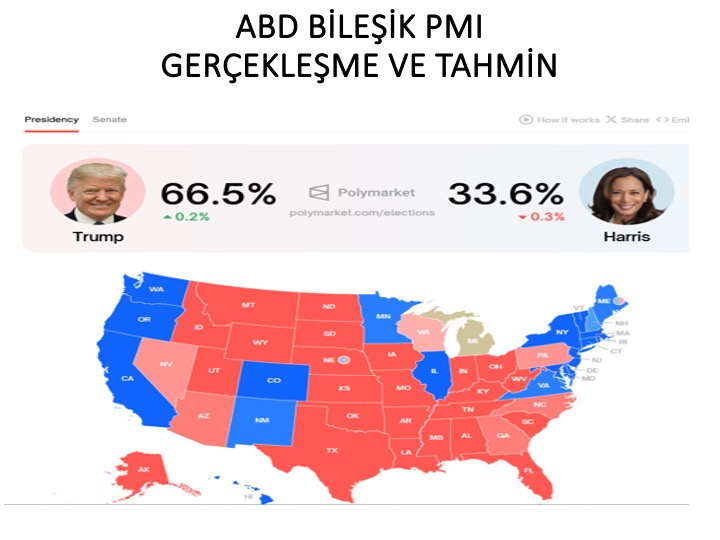

ABD Bileşik (hizmetler ve imalat bir arada) PMI Endeksi’nde Ekim verisini de gördük. Endeks Ekim ayında 54,3 olarak gerçekleşerek ABD ekonomisinde büyümenin devam ettiğine işaret etti. Ancak bu büyümenin hizmetler sektörü öncülüğünde gerçekleştiğini gözden kaçırmayalım. Hemen bitişikteki grafikte de görebileceğiniz üzere imalat sektörü halen daralma bölgesinde. Ancak firmaların mevcut yeni siparişleri göz önüne alınarak üretilen tahminler 2025 yılında imalat sektörünün de büyümeye geçeceğine işaret ediyor. 2025 yılında ABD ekonomisinde büyüme bekliyoruz. Seçimlerde son düzlüğe girildi. Poly modeline göre Trump’ın Başkan seçilmesi daha olası görünüyor. Detaylı analizi seçim sonrasında yapacağız ancak Trump’ın seçilmesinin piyasalar açısından orta vadede olumlu olacağını söyleyebiliriz.

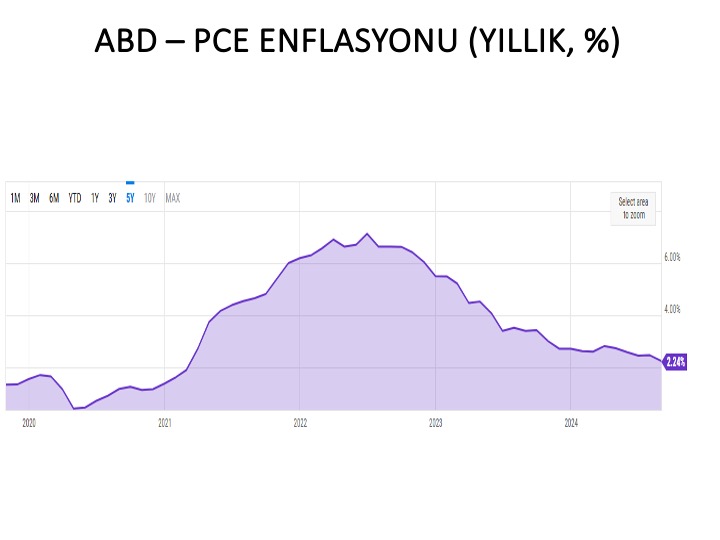

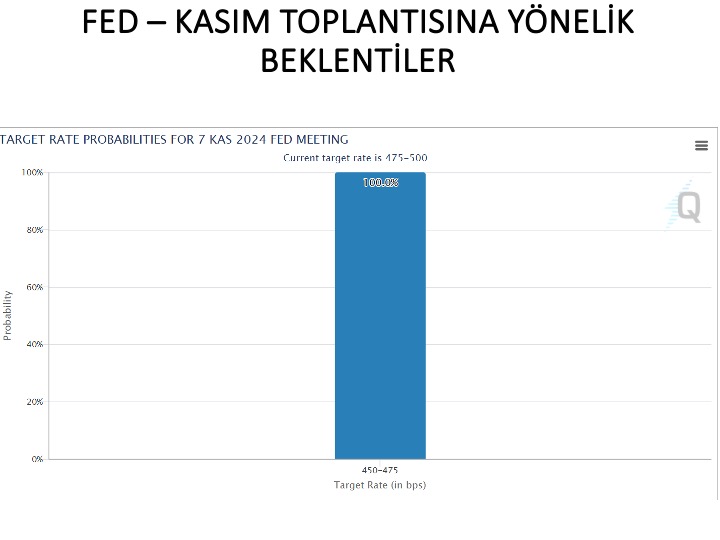

ABD’de enflasyonun (Fed’in özel önem verdiği PCE enflasyonu bitişikteki grafikte) gerilemesi Fed’in elini rahatlattı ve indirim dönemi başladı. Önemli olan indirimlerin 0,25 mi yoksa 0,50 mi olacağı değil. Önemli olan Kasım’da pas geçer mi ya da geçmez mi de değil. Burada yıllara yayılacak bir faiz indirim dönemini konuşuyoruz. Bu her şeyden daha önemli. Önümüzdeki yıllarda Fed’in ekonomik aktivite ve piyasaları destekler tarafta olacağını söyleyelim. Kasım toplantısında da 0,25 puanlık bir indirim gelmesini beklediğimizi belirtelim.

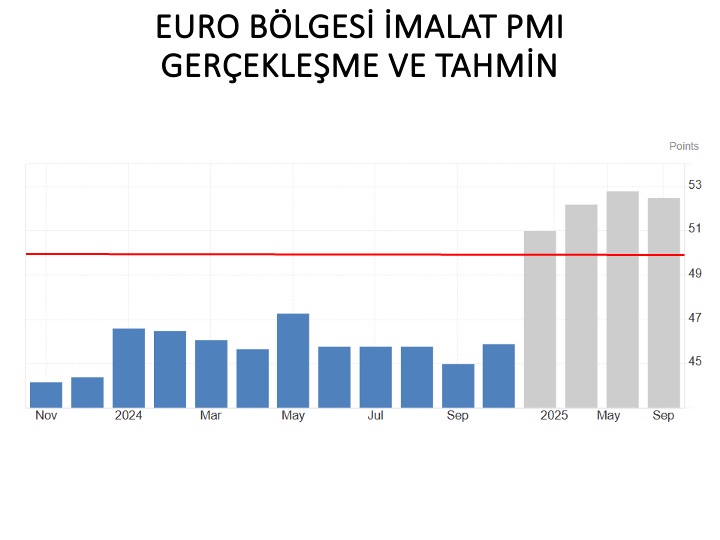

Euro Bölgesi kıpırdanmaya başladı. Hem hizmetler hem de imalat sektörlerini kapsayan Bileşik PMI Ekim’de büyüme bölgesine yaklaştı. İmalat sektörü halen zayıf ve daralma bölgesinde. Ancak bankacılık ve reel sektöre yönelik izlediğimiz öncü göstergelerin çoğunluğu önümüzdeki aylarda imalat sektörünün de büyüme bölgesine merhaba diyeceğine işaret ediyor. 2025 yılına yönelik olarak Euro Bölgesi için de büyüme işareti koyuyoruz (imalat sektörünü de kapsayacak şekilde).

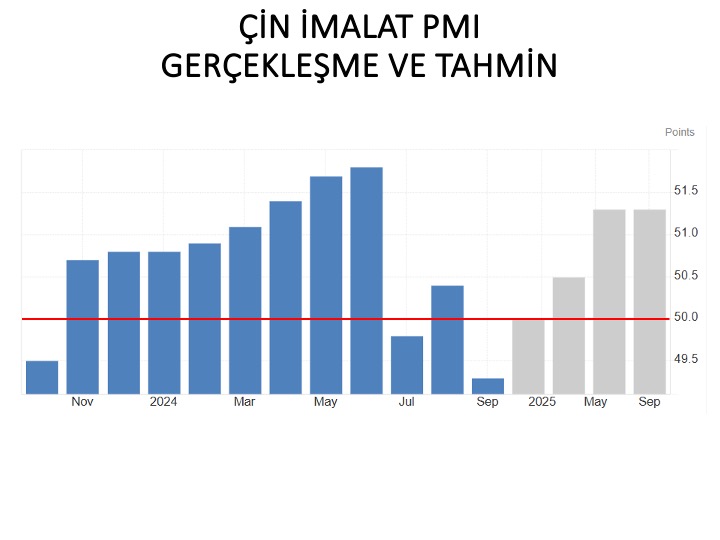

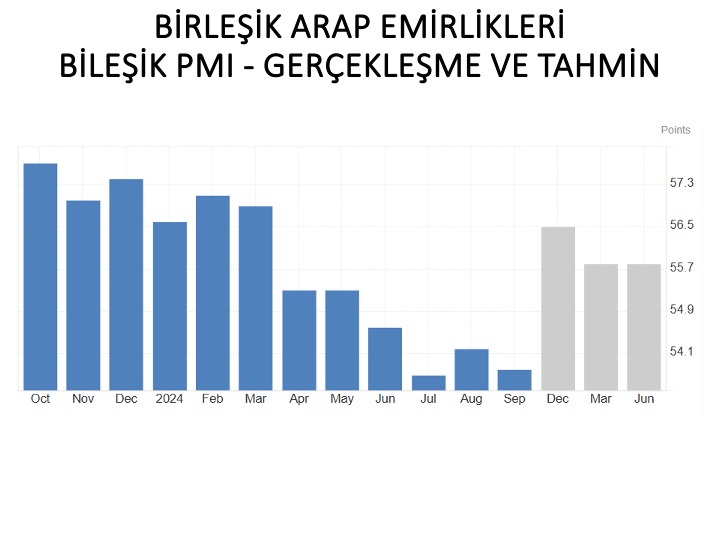

2025 yılının en önemli gelişmelerinden biri Çin ekonomisinde imalat sektörünün yeniden canlanması olacak. Bunun emtia piyasaları üzerindeki etkisini hissedeceğiz (yukarı yönlü fiyat baskısı). Orta Doğu ise 2025 yılında küresel ekonominin en hızlı büyüyen bölgesi olmaya devam edecek. Orta Doğu’daki jeopolitik riskler nedeniyle son dönemde hız kesmekle birlikte güçlü düzeyde büyüme kaydeden Birleşik Arap Emirlikleri’nde petrol dışı ekonomik aktivitenin önümüzdeki aylarda hızlanmasını bekliyoruz.

Özetle genel beklentimiz dört büyük bölgede de büyümenin devam edeceği yönünde. 2025 yılı firmalarımız açısından iyi bir ihracat potansiyeli sunuyor olacak.

Küresel piyasaları nasıl değerlendiriyorsunuz?

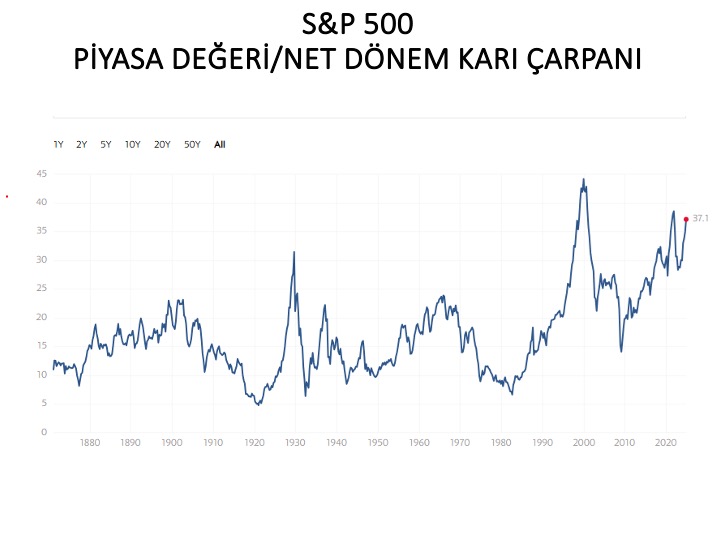

Borsa endekslerinin aşırıya kaçıp kaçmadığına endekslerin düzeyine bakılarak karar verilemez. Görelilik ilkesine göre hareket etmeliyiz. Konut alırken konut fiyatının konutun yıllık kira getirisine oranına bakarak pahalı olup olmadığına karar veriyorsak borsa endekslerinde de şirketlerin piyasa değerini net dönem karına oranlamalıyız (varlık değeri / yıllık getiri). Bitişikte, küresel piyasaların ana aktörü S&P500 endeksinin piyasa değeri/net dönem karı çarpanı görülüyor. Uzun dönemli bir grafik hazırladık, çarpanın 1880’lerden bu yana eğilimini görüyorsunuz. Buna göre S&P500 endeksindeki ortalama bir şirket karının yaklaşık 37 katından işlem görüyor. Seri ortalamasının 17, medyanının da 16 olduğunu göz önüne alırsak endekslerin pahalılık anlamında aşırıya kaçmaya başladığını söyleyebiliriz. Bu nedenle son zamanlarda borsa endekslerin inişli çıkışlı seyirler izliyoruz. Ancak mevcut çarpanın paydasındaki kar kaleminin geçmiş 12 yılın karı olduğu unutulmamalı. Aynı çarpanı paydaya gelecek yılın kar beklentisini koyduğumuzda bir miktar normalleştiğini söyleyebiliriz. Fed’in faiz indirimlerine başlayacağı ve ekonomik aktivitenin büyüme yönünde ilerleyeceği bir dönemde borsalarda büyük bir çöküntü beklemeyiz. Küresel borsa endekslerinde zaman zaman sert düzeltme hareketleri yaşanmasını beklemekle birlikte yönün halen “mutedil” bir şekilde de olsa yukarı yönde olacağını tahmin ediyoruz. Bu bağlamda S&P500 6.000-6.200 bandına doğru hareket edebilir.

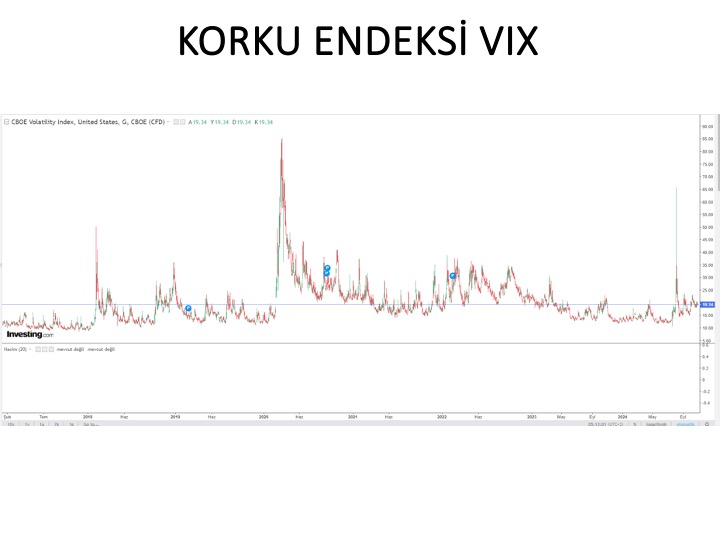

Küresel sermayenin yönünü gösteren korku endeksinin eşik değer 30,0’un altında olması piyasaları destekliyor ve destekleyecektir.

Üstelik korku endeksinin bitişikteki grafikte gördüğünüz vadeli piyasa fiyatları piyasalarda kalıcı bir bozulma beklentisinin olmadığına işaret ediyor.

Önceki yazılarımıda paritede euro yönlü eğilimin oldukça mutedil bir şekilde devam etmesini beklediğimizi belirtmiştik ve genel beklentimizin yakın vade için 1,06-1,11 bandı olduğunu söylemiştik. Beklentimiz halen geçerli. 1,11 düzeyinin önümüzdeki haftalarda kalıcı bir şekilde yukarı yönde aşılmasının zor olduğunu düşünüyoruz.

Türkiye ekonomisi

Türkiye alım gücündeki düşüklük ve faiz hadlerindeki yükseklik nedeniyle çok zor bir dönemden geçiyor. Bitişikteki PMI endeksinde de görüldüğü gibi ekonomik aktivite Eylül ayında yılın dibini gördü. Belirgin bir daralma yaşanıyor. Tahmin PMI verileri hızlı bir toparlanmaya işaret etse de iç talebin toparlanmasının 2025 yılının ikinci çeyreğinde başlamasını bekliyoruz. Ancak dış talebin giderek güçlenmesini beklediğimiz iki yıllık bir sürecin içerisindeyiz.

Uzun bir süredir Türkiye’de kurun yükseldiğini ancak Türk lirasının reel olarak değer kazandığını (yazım hatası yok-yıl başından beri enflasyon yüzde 35,8 olurken dolar kurundaki yükseliş yüzde 15,3 oldu) görüyoruz. Buradan sizlerle paylaştığımız beklentimiz de bu yönde idi.

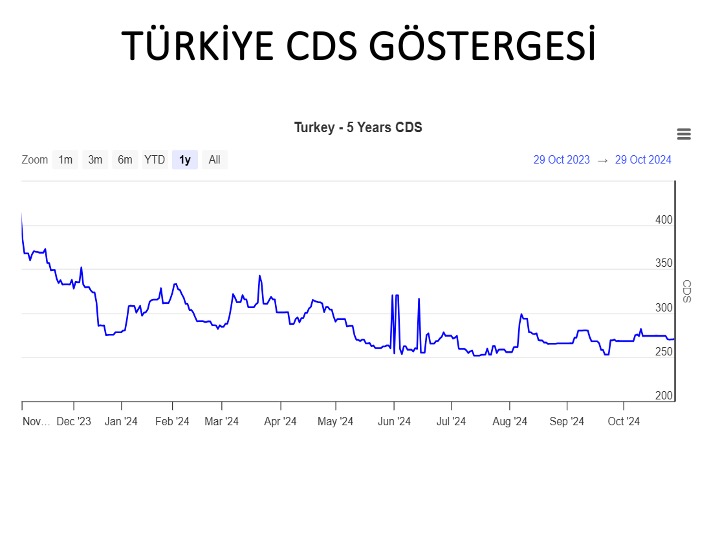

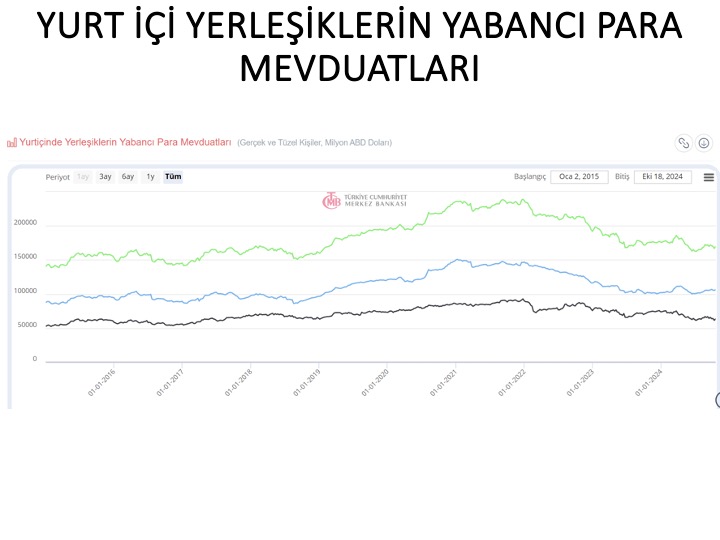

Yabancı yatırımcının Türkiye risk algısındaki eğilimler (CDS), yurt içi yerleşiklerin tasarruf tarafındaki para birimi tercihlerindeki eğilim (döviz mevduat hesapları) ve küresel piyasalardaki genel tablo kurun yükselmeye devam edeceğine bu yükselişin enflasyona parallel olabileceğine işaret ediyor. Bu bağlamda TÜFE enflasyonunun 2025 yılını yüzde 28-29 bandında dolar kurunun da 45-46 bandında bitirmesini öngrüyoruz (2025 bütçesi için esas aldığımız ana senaryo değerleri – takdir edersiniz ki zaman geçtikçe yeni bilgiler ışığında revize ederek ilerleyeceğiz).